Rok 2000 a křižovatky informační ekonomiky

Internet je dnes již naprosto běžnou součástí našeho ekonomického života – využíváme jej k nákupům či alespoň k získávání informací o zboží, jehož koupi zvažujeme, a mnozí z nás též k různým aktivním ekonomickým transakcím od elektronického bankovnictví až po prodeje zboží na aukčních serverech či k samotnému podnikání. Je tedy jistě na místě se ptát, co vlastně přináší rozvoj internetu z ekonomického hlediska – jak se mění ekonomické prostředí či případně samotné ekonomické principy a jaké dopady to má na spotřebitele i firmy. Na toto téma bylo napsáno množství článků a dalších publikací, jež nastiňovaly různorodé revoluční ekonomické důsledky rozvoje informačních a komunikačních technologií (ICT) a zvláště internetu, nicméně (jak už to asi u „nových“ odvětví mnohdy bývá) často se jednalo spíše o představy a přání příslušných expertů či přímo marketingových oddělení firem než o skutečnou ekonomickou analýzu (nicméně články a studie v tomto duchu bylo možno nalézt také v renomovaných časopisech jakým je třeba The Economist, viz např. [The Net Imperative]). Jak si přiblížíme dále v tomto textu, přestaly být euforické zprávy o optimistické budoucnosti tzv. „nové ekonomiky“ vydávány přibližně v roce 2000 v souvislosti s tím, jak přestalo odvětví internetového podnikání znenáhla prosperovat. Ačkoli je možno říci, že v letech 2003 a 2004 chytilo internetové podnikání „druhý dech“ (vzpomeňme vřelé přijetí akcií společnosti Google na burzovním trhu NASDAQ), není dopad rozvoje internetu na ekonomiku stále dostatečně reflektován v české odborné literatuře a jen o něco málo více pak v literatuře zahraniční. Tento článek je tedy malým příspěvkem k diskusi o důsledcích masového rozšíření internetu pro ekonomické prostředí.

Již z názvu článku je zřejmé, že v tomto textu používám pojem „informační ekonomika“, který naznačuje (a dále v textu to bude na několika příkladech detailněji vysvětleno), že rozvoj internetu znamená také změněnou roli informace jako takové v současné ekonomice. Co tedy internet do ekonomických mechanismů vnáší zásadně nového? Stan Liebowitz v úvodu své knihy Re-thinking the Network Economy [LIEBOWITZ, 2002, s. 9] k tomu říká, že „internet vytváří hodnotu tím, že redukuje náklady přenosu informace. To je, ve zkratce, vše co internet dělá. Říkám to tímto způsobem proto, abych nesnižoval váhu toho, co internet dokazuje. Ostatně, automobily a letadla pouze snížila dopravní náklady a lidský jazyk pouze snižuje náklady komunikace, přestože to jsou všechno velkolepé výdobytky lidstva. Je však zásadní odlišit mýty od reality. Přenos informací je velmi důležitý. Ale – a to je nejdůležitější – přenos informací nemění ekonomické zákony.“ Pokud tedy internet nemění ekonomické zákony, proč tedy chceme v tomto článku hovořit o „informační ekonomice“?

Především je zásadní odlišit pojmy „ekonomika“ (hospodářství, tedy reálné ekonomické prostředí kolem nás) a „ekonomie“ (vědecká disciplína). Zatímco zákony ekonomie se nemění, ekonomické prostředí kolem nás se díky rozvoji ICT a internetu (a tedy zejména zmiňované redukci nákladů přenosu informace) mění často velmi výrazně. Z toho ovšem plyne nutnost aplikovat standardní ekonomické zákony na toto nové prostředí. Někdy je aplikace zřejmá, někdy je však změna prostředí tak zásadní, že je potřeba aplikaci odvodit netriviálním způsobem. Za takovou zásadní změnu ekonomického prostředí je možno považovat vznik digitálních produktů typu hudebních či video souborů nebo např. online informací z burzovního trhu. U těchto produktů jsou – v ekonomických pojmech – často vysoké fixní náklady, ale prakticky nulové náklady mezní. Tedy zatímco první jednotku daného produktu (hudebního souboru, analýzy vývoje burzovního indexu apod.) je relativně drahé vyprodukovat, náklady na další jednotky (tedy na kopírování produktu) jsou nulové. To je jen jedna ze změn, které rozvoj internetu přináší – některé další budou nastíněny dále v textu. Celkově je tak možno mluvit o tom, že ekonomické prostředí vykazuje určité změněné charakteristiky, jejichž společným jmenovatelem je zásadní změna ve způsobu přenosu a zpracování informací.

Tento článek si tedy klade za cíl přiblížit některé z nejvýznamnějších charakteristik informační ekonomiky, pojmu (jeho definici podrobně odvozuji jinde, viz [OČKO, 2005]), jenž zde používám jako výraz pro současnou podobu světové ekonomiky (či způsob náhledu na ni), kdy do všech jejích odvětví již nějakým způsobem zasahují informační a komunikační technologie, které – v různé míře a různým způsobem – ovlivňují mechanismy fungování jednotlivých sektorů, chování zákazníků, dodavatelů a dalších subjektů na trzích, přičemž role informací a aplikovaných znalostí roste a pochopení procesů zpracování informací a vytváření znalostí se stává klíčovým pro rozvoj ve všech oblastech ekonomiky.

Pro ilustraci významných atributů informační ekonomiky je poučné zvolit historický přístup - popis vývoje světové ekonomiky na přelomu 20. a 21. století, zejména v roce 2000, nám dobře přiblíží jevy, jež do ekonomického zkoumání přináší rychlý rozvoj informačních a komunikačních technologií (ICT), resp. internetu. Rok 2000 není zvolen náhodou – tento rok je možné ve zkoumané oblasti do jisté míry považovat za přelomový a nyní, s několikaletým odstupem, je možné na tehdejších událostech velmi příhodně a realisticky ilustrovat některé významné aspekty „informační ekonomiky“ stejně jako implikace pro ekonomickou disciplínu „ekonomie informací“, jež též nabývá na významu mj. (ale nejen) s rozvojem ICT.

Již ve svém dřívějším textu [OČKO, 2005], na který se zde několikrát odkazuji, jsem popisoval spor o „novou ekonomiku“, obecně tedy o to, zda nové technologie nějakým způsobem zásadně mění ekonomiku či přímo ekonomické mechanismy jako takové. Zatímco na počátku roku 2000 bychom naprostou většinu účastníků tohoto „sporu“ hledali na straně příznivců „nové ekonomiky“, na konci roku 2002 se už mezi ně nahlas přihlásil spíše jen málokdo. Co se v tomto mezidobí stalo?

Příčiny růstu a propadu akcií technologických firem

Do historie ekonomických dějin světa se pravděpodobně již nesmazatelně zapsal pojem tzv. „bubliny dotcomů“, kterým je označován bouřlivý vývoj na akciových trzích v druhé polovině 90. let 20. století, kdy akcie technologických firem (mnohdy podnikajících primárně na internetu – tzv. „dotcomy“) rostly obrovským tempem. Hodnota akciového indexu burzovního trhu NASDAQ, zaměřeného na akcie technologických společností, vzrostla mezi lety 1995 a 2000 fakticky pětinásobně. V březnu 2000 však přišlo tvrdé vystřízlivění – hluboký propad burzovních indexů až na úrovně roku 1995 následovaný stagnací akciového trhu znamenal „prasknutí“ této bubliny dotcomů, jež se odrazilo nejen na akciových trzích, ale také v ekonomické realitě firem podnikajících v oblasti IT a internetu i v jiných oblastech. Co se tedy v té době dělo? A byl tento vývoj nevyhnutelný? Pro plné pochopení toho, co se stalo na světových – primárně však amerických – akciových trzích, je potřeba porozumět dvěma jevům: jednak tomu, proč vlastně rostl samotný ICT sektor v druhé polovině 90. let 20. století, a jednak tomu, jak se vyvíjely burzovní indexy v té době. Je možno identifikovat alespoň tři faktory, které přispěly k akceleraci kapitálových investic do ICT na konci 90. let 20. století:

- Primárním faktorem byla pokračující deregulace telekomunikací (nejdříve v USA, postupně však v dalších významných světových ekonomikách) a návazné snižování ceny telekomunikačních spojení díky rostoucí konkurenci.

- Návazně to byla exploze internetu – zde působil mechanismus zpětné vazby: snižující se poplatky za připojení zvyšovaly počet uživatelů internetu, což činilo internet atraktivnějším pro různé komerční i nekomerční aplikace, které dále lákaly další uživatele (protože užitečnost internetu jako takového pro ně rostla), a zvyšující se počet uživatelů dále umožnil snížení poplatků za připojení jednotlivým provozovatelům a tak dále. Rozvoj různých modelů e-commerce, ať již B2B (business to business) či B2C (business to customer) či obecně dostupnosti a možnosti sdílení informací či rychlosti jejich zpracování a přenosu měnil (a mění) organizační struktury firem, způsoby komerční komunikace i obchodní modely. Zatímco v roce 1994 byl WorldWideWeb záležitostí poměrně úzkého kruhu nadšenců zejména z akademické sféry, v roce 2000 už nemohla žádná významná firma existovat bez kvalitní webové prezentace, nemluvě o nezbytnosti elektronické komunikace s klienty a mnohdy také B2B aplikací ve vztazích s obchodními partnery.

- Specifickým faktorem, který přispěl k přeinvestování v IT sektoru v letech 1999 a 2000 byl tzv. „Y2K“ neboli hrozba roku 2000. Již se asi nikdy nedozvíme, zda katastrofické vize, které předvídaly až zkázu lidské civilizace díky počítačům, které si nedokáží poradit s přechodem data na rok 2000, byly oprávněné či ne – v každém případě velké množství firem využívajících IT investovalo díky těmto vizím určité prostředky do kontroly a úpravy svých informačních systémů. V souhrnu se jednalo o nemalé investice a to, že 1. leden 2000 proběhl prakticky bez problémů, vyvolalo jisté pochybnosti, zda poplašné zprávy nešířily samy firmy produkující informační systémy a technologie.

Tyto faktory týkající se rozvoje investic do informačních a komunikačních technologií je třeba odlišit od bubliny, která se objevila na trhu akcií „dotcomů“ a která měla jen mizivé ekonomické základy. Bubliny na kapitálových trzích mohou mít různé příčiny, může jít například o špatně nastavené ekonomické prostředí (příkladem zde může být japonská „nemovitostní“ bublina z 80. let 20. století), nejčastěji se však za bublinou skrývá to, že investoři při vidině obrovského zisku přestávají věřit reálnému světu fakt a metodou „sebepotvrzujících“ předpovědí se navzájem podporují ve víře, že další růst trhu je naprosto neodvratitelný.

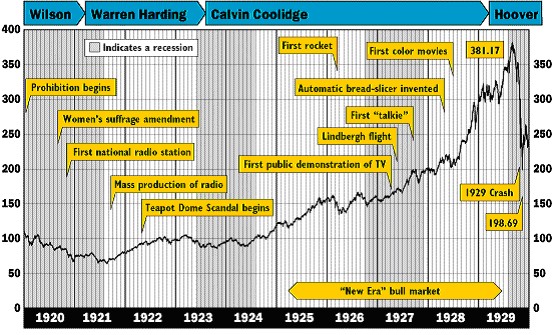

V roce 2000 to nebylo poprvé a bohužel nejspíše ani naposled, kdy se investoři nechali zlákat představou závratných zisků, které přináší „nové“ odvětví. V minulosti se to stalo mnohokrát – příkladem budiž legendární „tulipánová“ bublina v Holandsku v 17. století (kdy oním novým zázračným odvětvím bylo pěstování tulipánů) či nadšení pro nové vynálezy ve 20. letech 20. století, které tehdy nesporně přispělo k rozdmýchání nepřiměřeného růstu akciových trhů, který skončil černým čtvrtkem na newyorské burze 24. října 1929 (následovaný černým pátkem 25. října 1929 na většině ostatních významných světových burz). Na následujícím grafu je zřetelný vývoj amerického akciového trhu ve 20. letech 20. století, přičemž je velmi zajímavé sledovat jeho růst v návaznosti na nové technické vynálezy a zlepšení, jež přinášely změny v každodenním životě lidí – viz graf 1.

Graf 1: Vývoj akciového indexu Dow Jones v období 1920-1929 [zdroj: http://djindexes.com/mdsidx/downloads/1920-1929.pdf, podrobnosti viz Krach na newyorské burze v roce 1929]

Tento růst, jak víme, pokračoval – a zrychloval se – až do druhé poloviny roku 1929. Je pozoruhodné, že téměř vždy - i těsně před prasknutím bubliny - se objevují důvěryhodní experti, kteří bezmezně věří dalšímu růstu trhu – několik citátů z roku 1929 [Krach na newyorské burze v roce 1929]:

- "Přes současný burzovní boom nedosáhly kurzy akcií stále svých skutečných hodnot." (Profesor Irving Fischer z univerzity v Yale, září 1929)

- "Milióny, které se na tomto velkolepém trhu zhodnocují, nám jednoznačně dokazují, že akcie nejsou předraženy." (Profesor Stagg Lawrence, univerzita v Princetownu, září 1929)

- „Všechny burzy v zemi se těší výbornému zdraví.“ (Charles Mitchell, ředitel National City Bank, 15. října 1929)

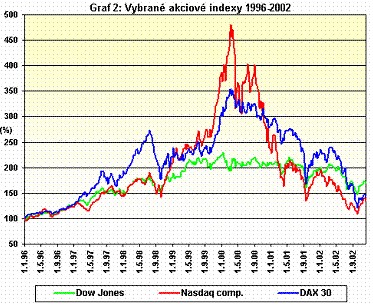

Podobné výroky bylo pochopitelně možné číst i v posledních letech 20. století, kdy index technologických akcií NASDAQ dosahoval až pětinásobku své hodnoty z roku 1995. Nicméně v roce 2000 se nůžky mezi cenou akcií a reálnou hodnotou, jež se za nimi skrývala, rozevřely příliš (viz též [OČKO, 2005]). Již na počátku roku 2000 zaznamenal burzovní index NASDAQ propad, který mnozí investoři již v tu chvíli správně analyzovali jako „prasknutí bubliny“ na finančních trzích a začali hromadně prodávat akcie (viz graf 2). Vzhledem k tomu, že v krátkém časovém sledu následovaly další ekonomické šoky (účetní skandály Enronu a dalších korporací, teroristický útok 11. září 2001, růst cen ropy), byl hluboký propad na akciových trzích následován největší recesí světové ekonomiky za poslední dekádu. Investoři v oblasti informačních technologií přišli o mnoho vložených investic, když musely být zastaveny nerealistické projekty internetového podnikání, mimo jiné proto, že zadavatelé reklamy přestali internetu jako reklamnímu médiu na dlouho důvěřovat. Internetové podnikání prožilo několik těžkých let.

Graf 2: Vybrané akciové indexy 1996-2002 [Burzovní krachy]

Jak uvádím také v jiném textu [OČKO, 2005] s odkazem na Roberta J. Shapira: bublina internetových akcií byla založena na deformovaných tržních signálech – zkreslených informacích – a byla redukována reálnější (lepší) informací, když začalo být zřejmé, že tržby a zisky nejvýznamnějších webových firem jsou jiné než se předpokládalo a že (tehdy) typické modely internetového podnikání nebudou schopny generovat dostatek příjmů, aby pokryly nezbytné náklady.

Zrekapitulujme si některé atributy vývoje bubliny technologických akcií v období okolo roku 2000 (zvaná též internetovou bublinou či bublinou „dotcomů“):

- měla základ ve skutečném rozvoji IT a internetu;

- tento rozvoj celou dobu táhla ekonomika USA, ale postupně bylo možno zaznamenat výrazný růst odvětví v mnoha dalších zemích – vyspělých (např. Británie, Finsko, Švédsko), nově industrializovaných (např. Thajsko, Jižní Korea, Malajsie) i rozvojových (např. Indie, Pákistán);

- přílišná euforie však vedla k nadměrnému investování do IT a k masovým nákupům akcií internetových firem, za nimiž nebyla žádná reálná hodnota, což se znovu odrazilo primárně na amerických akciových trzích (NASDAQ), ale následovaly další, v Evropě např. NEMAX;

- nicméně, reálné ukazatele ekonomiky potvrzují, že informační technologie (tedy investice do nich) přispěly k růstu HDP a nakonec i produktivity; tyto investice tedy (samy o sobě) nezpůsobily následnou recesi ekonomiky.

Na akciových trzích však od roku 2000 zavládl tzv. „medvědí trh“ – tímto pojmem označují investoři stav, kdy akcie vykazují dlouhodobě v úhrnu pokles (jako opak pojmu „býčí trh“, který se vyznačuje výrazným růstovým trendem). Tento neutěšený stav trval až do roku 2003 a měl své reálné ekonomické dopady všude tam, kde firmy či občané vložili své prostředky do akcií. O dalších ekonomických souvislostech tohoto vývoje akciových trhů se zmíníme ještě dále v tomto textu. Nyní se ještě detailněji vrátíme k příčinám prasknutí „bubliny“ na akciových trzích.

Spouštěcí mechanismy prasknutí bubliny „dotcomů“

Odpověď na otázku, proč k prasknutí bubliny došlo právě v roce 2000, není jednoznačná, je však možno vytipovat nejpravděpodobnější „viníky“.

Tím hlavním jsou samotní investoři investující do technologických akcií na burzách a jejich neochota vidět signály (informace) o (ne)reálnosti vývoje na těchto akciových trzích. Myslím, že je zřejmé, že primárním důvodem prasknutí bubliny byl fakt, že se ceny „dotcomových“ akcií dostaly na úrovně výrazně neslučitelné s vývojem reálné ekonomiky, což dále souviselo také s tím, že byly zakládány internetové firmy a obchodní modely, které nebyly udržitelné. Velmi ilustrativním příkladem, relevantním pro českou a středoevropskou situaci v této oblasti, je například krach nadnárodního projektu Globopolis.com počátkem roku 2001, který byl u nás široce medializován (viz např. [HLAVENKA, 2001]).

Ke korekci, resp. pádu akcií muselo zcela jistě dříve či později dojít (a v předchozím textu jsme si to již naznačili též na historických analogiích), bylo jen otázkou, kdy k tomu dojde.

Proč tedy k propadu došlo právě v roce 2000? Podle mne je možno identifikovat pět příčin, jež přímo iniciovaly tento propad či přispěly k jeho prohloubení:

- Určité zvýšení cen ropy vedlo investory k větší opatrnosti ve svých investicích a tento malý pokles mohl být spouštěcím mechanismem spirály výprodejů na burze (stačil opravdu malý signál, protože většina investorů vědomě či podvědomě tušila, že tak výrazný růst cen akcií není možný donekonečna; mnozí si to však nechtěli pod vidinou dalších zisků připustit);

- Do jisté míry se již vyčerpal efekt deregulace (a tedy snížení cen) telekomunikací jako hnací síly rozvoje internetu. Ačkoli nízké ceny se (zejména v USA) držely a umožňovaly tak milionům domácností přístup k internetu, na obzoru už nebylo další zásadnější snížení poplatků, jako v první polovině 90. let, kdy se deregulace stala jedním z hlavních spouštěcích mechanismů internetového boomu;

- Nepotvrdily se obavy z Y2K (hrozba roku 2000, tedy obava z toho, že informační systémy nebudou z historických důvodů schopny 1. 1. 2000 správně interpretovat systémový čas, což mělo mít různé tragické důsledky). Mnoho firem investovalo velmi intenzivně do svých informačních systémů na konci roku 1999, aby je tato (široce propagovaná) hrozba nepostihla. Na začátku roku 2000 tak byly firmy ve svém IT kapitálu mnohdy silně přeinvestované a přitom se 1. 1. 2000 fakticky nic vážného nestalo (určité pochybnosti o tom, zda Y2K nerozdmýchaly samotné IT firmy, byly jistě na místě). To znamenalo omezení nákupů IT a přispělo v důsledku ke komplikacím samotných IT firem a zvýšení ostražitosti investorů v této oblasti.

- Nereálné podnikatelské modely financované přes burzu a také snaha některých obchodníků zneužívat zaslepenosti investorů, kteří se nemohli dočkat vysokých zisků, nakonec podlomila důvěru v internetové podnikání. Na přelomu let 1999/2000 se obrazně řečeno investovalo do všeho, co mělo příponu „.com“ (v českém případě též „.cz“), finančních prostředků bylo dost (vynořovali se stále další tzv. „andělé“, kteří si brali pod svá „křídla“ mladé internetové nadšence a financovali jejich projekty a další rozvoj firem byl též hromadně financován úpisy akcií na burze) a byl spíše hlad po nápadech a projektech, které by bylo možno financovat. Není divu, že za této situace se finanční injekce dostalo mnoha absurdním a nerealistickým projektům, za nimiž někdy stáli též lidé, kteří měli v úmyslu právě jen sebrat peníze od naivnějších investorů, tedy lidé bez skutečné a promyšlené vize dlouhodobého projektu. V průběhu roku 2000 se však začalo reálně projevovat, že tyto online obchodní modely nejsou až příliš často schopny generovat reálné tržby. Některé se začaly dostávat do platební neschopnosti, krachovat a táhly za sebou další firmy, které s nimi byly nějak svázány (partneři, dodavatelé IT, webhostingové společnosti, reklamní agentury zaměřující se na internet atd.) a celé internetové odvětví se začalo pomalu, avšak se zrychlující se tendencí nezastavitelně propadat. Spirála krachu bubliny se tak v roce 2000 nezadržitelně roztočila směrem dolů.

- Prasknutí bubliny na finančních trzích a krach mnoha velkých internetových firem vedly tímto „spirálovým“ mechanismem ke ztrátě důvěry v internet jako perspektivní médium obecně, což se negativně podepsalo i na poměrně reálných podnikatelských modelech. Jednalo se jednak o nedůvěru investorů, ale též mnohé online časopisy, cestovatelské či zájmové servery velmi silně pocítily odliv inzerentů a tedy propad příjmů z reklamy, což byl v té době většinou hlavní zdroj příjmů z jejich činnosti.

Hluboký propad akciových trhů byl jednou z příčin následujících problémů celé světové ekonomiky – teroristický útok 11. září 2001 a následně účetní skandály některých velkých amerických korporací patřily mezi další významné šoky pro americkou i světovou ekonomiku a předznamenaly další vývoj světového hospodářského cyklu. Jak detailněji popisuji dále v tomto textu v části o ekonomických šocích, znamenal propad akciových trhů jisté finanční problémy pro firmy i jednotlivce, kteří měli svůj kapitál založený z významné části na investicích do akcií. Prasknutí „bubliny dotcomů“ je tak mezníkem vývoje světové ekonomiky, důležitým pro pochopení dalšího vývoje.

Ekonomické šoky a role informace

Poté, co jsme přiblížili vývoj informační ekonomiky na přelomu 20. a 21. století, můžeme toto téma navázat na problematiku „ekonomie informací“, tedy prozkoumat nejen dopad informačních technologií, ale i růst role informace jako takové pro ekonomické procesy na přelomu tisíciletí. Připomenu jen, že ekonomie informací je poměrně dynamicky se rozvíjející oblast ekonomické vědy, u jejíhož zrodu stál počátkem 60. let 20. století George Stigler – ekonom, který začal pracovat s hodnotou informace odvozenou od nákladů na její získání (neměli bychom však zapomenout ani na práci F. A. Hayeka, který srovnával informační náročnost tržní a centrálně plánované ekonomiky již v polovině 40. let 20. století). V posledních dekádách 20. století bylo této oblasti ekonomické vědy dodáno vážnosti mj. tím, že některým jejím hlavní představitelům byla udělena Nobelova cena za ekonomii – jmenujme alespoň W. Vickreyho, který zkoumal informační aspekty rozhodování v podmínkách nejistoty, G. A. Akerlofa, který například ukázal, jakým způsobem informační asymetrie vedou k „nepříznivé selekci“ na trzích, či M. A. Spence nebo J. E. Stiglitze, kteří demonstrovali možnosti signálního či sebe-selekčního chování subjektů na trzích s informační asymetrií (viz např. [HAYEK, 1945], [STIGLER, 1961], [VICKREY, 1961], [ACKERLOF, 1970], [SPENCE, 1973], [STIGLITZ, 2000]).

Roli informací, jejich hodnoty a zejména pak úlohu informačních asymetrií v ekonomických procesech detailněji analyzuji v jiném textu [OČKO, 2005], a to na příkladu Google.com, tedy společnosti, jež je jakousi vlajkovou lodí „nové vlny“ rozvoje informační ekonomiky. Zde se budu soustředit na to, jakou roli hraje důvěryhodnost informací pro stabilitu ekonomického prostředí a ekonomický rozvoj dané země. Je možno vysledovat některé úhrnné vlivy rozvoje ICT na ekonomické ukazatele na agregátní „makro“ úrovni (viz zejména [KŘOVÁK, 2002]) – diskutovanými důsledky může být tendence k nižší úrovni přirozené nezaměstnanosti, nižší úrovni inflace či dlouhodobě udržitelnému růstu HDP. Exogenní změny v ekonomickém prostředí, které vedou k takovým posunům v makroekonomických ukazatelích, bývají nazývány ekonomickými „šoky“ – a to šoky nabídkovými (když ovlivňují agregátní nabídku), nebo šoky poptávkovými (ovlivňují agregátní poptávku). Šoky mohou být jak negativní (typickým případem negativního nabídkového šoku je růst cen ropy), tak pozitivní (příkladem může být níže popisovaný vliv B2B na snížení cen dodavatelů a v důsledku konečné produkce).

Určitý pozitivní nabídkový šok z rozvoje ICT a internetu pro americkou ekonomiku můžeme považovat za prokázaný (znovu odkazuji na studii Jiřího Křováka [KŘOVÁK, 2002]), nicméně nebyl to jediný šok, který utvářel vývoj světové ekonomiky na přelomu 20. a 21. století. Např. Robert J. Shapiro [SHAPIRO, 2002] uvádí, že od poloviny 90. let do roku 2001 prožila americká ekonomika minimálně pět významných šoků – uvádím je i s krátkým komentářem:

#?-:nbsp;

- Technologický šok: zrychlující se inovace, a tedy nové technologie vytvářely nová odvětví a měnily stará. Nejvíce z tohoto vývoje získávaly USA: důvodem byla mimo jiné flexibilita trhů práce i kapitálu (na rozdíl od Evropy i jiných regionů). USA dominovaly nástupu internetu, vývoji nových procesorů, SW, HW atd. Byly tam nejlepší podmínky pro malé inovativní firmy, které zase tlačily velké producenty k dalšímu vývoji. Minimální bariéry pro vstup nových firem do odvětví vytvářely produktivní intenzivně konkurenční prostředí.

- Fiskální šok: posun od rozpočtových deficitů 80. let k rozpočtovým přebytkům. To v USA vedlo k poklesu úrokových měr a v důsledku tak k růstu poptávky i nabídky a v neposlední řadě k poklesu inflačních očekávání. Nízké sazby umožnily investiční boom, což podpořilo předchozí „šok“ a vedlo k dalšímu růstu produktivity a poklesu inflace. Vysoké marže realizované v USA přitahovaly zahraniční investice. V USA existovaly v té době politické podmínky pro pozitivní realizaci takového šoku – jeho zásadními parametry byly (a do značné míry stále jsou) otevřený politický systém a „kompatibilita“ se světovým ekonomickým systémem.

- Šok produktivity organizace: navazuje na předchozí. Zatímco v období 1970-1995 byly přírůstky produktivity práce 1,5 % ročně, po roce 1995 to bylo 2,5 – 3 % ročně. Ve druhé polovině 90. let se tak začaly projevovat pozitivní efekty investic do ICT na multifaktorovou produktivitu firem. Až polovina přírůstků produktivity pak může být připisována novým technologiím a organizačním změnám (organizační inovace vytvářející síťovou ekonomiku).

- Finanční šok: prasknutí bubliny na finančních trzích, jak bylo popsáno (viz také Očko, 2005) – vystřízlivění přišlo mj. v souvislosti s růstem cen ropy a určitým následným zvýšením úrokových sazeb. Ovšem toto prasknutí bubliny se týkalo především ICT sektoru a nedotklo se výrazněji ostatních odvětví. To ukazuje na značnou dospělost amerických finančních trhů.

- Teroristický šok: přišel v době, kdy se americká ekonomika začínala oklepávat z finančního šoku. Spotřebitelská důvěra byla mírně nahlodána (nikdo stále nevěděl, co se bude dále dít). Tento šok logicky těžce dopadl na letecký a turistický průmysl, IT sektor však pokračoval v konsolidaci. Vláda začala podnikat protiteroristické kroky – což s sebou ovšem neslo větší nároky na rozpočet. Rychlá reakce vlády (válka v Afghánistánu apod.) v každém případě účinně uklidnila veřejnost a tedy i investory a zdálo se, že ekonomická krize je zažehnána.

Ale to už byl na obzoru šok nejvýznamnější: skandály v účetnictví gigantických firem, propad důvěry v jejich účetnictví a finanční výkazy a nakonec propad důvěry v (některé) auditorské společnosti. Tvrdím, že teprve tento šok důvěry uvrhl americkou ekonomiku definitivně do výrazné recese.

Podle mého názoru je to velmi signifikantní pro význam důvěryhodnosti informací v ekonomice. Zejména v USA, kde je mnohem vyvinutější akciový trh a firmy přes něj často financují svůj rozvoj, je velmi důležité, aby investoři (akcionáři) měli detailní a pravdivé informace o stavu firmy a jejím finančním zdraví. Proto, aby investoři mohli informacím o finančním stavu důvěřovat, sledují finanční zprávy vydávané (povinně) samotnými firmami (zde upozorňuji na význam účetnictví pro získávání kontinuálních dat o ekonomickém vývoji firmy), avšak často spoléhají spíše na zprávy nezávislých ratingových a zejména auditorských společností. Tyto společnosti jsou vlastně postaveny na tom, že jsou zaručenými a nezávislými poskytovateli důvěryhodných informací o jiných firmách a organizacích. V případě ratingových společností se jedná o expertní odhad stavu firmy či organizace, v případě auditorských společností jde už o hodnocení na základě důkladného prozkoumání účetních a dalších finančních záznamů.

Vzhledem k tomu, že v USA je do akcií (přímo či přes různé fondy) investováno mnohem více úspor než v (kontinentální) Evropě, mají propady cen akcií také větší důsledky než v Evropě: snižuje se výrazněji úroveň bohatství obyvatelstva a také finanční kapitál firem. V časech nepříznivých pro akciové trhy roste tlak na auditorské, případně jiné poradenské společnosti, aby pravdivě hodnotily reálný stav jednotlivých firem a daly tak signál investorům, zda jim mohou do budoucna důvěřovat. Bohužel (pro světovou ekonomiku) negativní šoky z přelomu tisíciletí natolik zahýbaly ekonomickými zdroji některých významných firem, které neodolaly pokušení své finanční výsledky navenek upravovat, aby u investorů dále budily zdání prosperujících podniků. Již legendárním se stal osud energetického giganta Enron, firmy, kterou dnes na světové ekonomické scéně nenalezneme. Finanční server FinWeb [Burzovní krachy] popisuje vývoj „kauzy Enron“ takto:

Po zveřejnění celého podvodu začaly akcie společnosti dokonce mírně posilovat. Důvodem tohoto zotavení byla nabídka na převzetí Enronu značně menší konkurenční společností Dynergy Inc., která chtěla nemocnou firmu za 9,3 miliard dolarů koupit. Třebaže Enron nabídku k převzetí přijal, k fúzi nikdy nedošlo. 28. listopadu totiž Dynergy plánované převzetí odřekla s odůvodněním, že Enron porušil smlouvu, když neuvedl ve výkazech všechny své dluhy. Šokovaní investoři Enronu zaplavili svými akciemi trh. Kurz se v okamžiku zhroutil a obchodní seanci ukončil na pouhých 61 centech. Nakonec skončil Enron v konkurzu a jeho akcie byly 23. ledna 2002 z obchodování vyloučeny. Spolu s energetickým gigantem padla i významná auditorská firma Arthur Andersen, když vyšlo najevo, že kryla machinace v účetnictví Enronu.

Enron byl jen prvním v řadě, brzy jej následovaly další společnosti – nejznámějším podnikem z ICT sféry byl telekomunikační gigant WorldCom, který už také pod tímto názvem na ekonomické scéně fakticky nenalezneme. Zjištění, že investoři nemohou důvěřovat nejen finančním datům vykazovaným samotnými firmami, ale ani zprávám vážené auditorské společnosti (jež prováděla audity tisíců dalších společností po celém světě), způsobil mezi občany-investory zděšení a nadlouho srazil náladu na finančních trzích pod bod mrazu. Skandál také znovu potvrdil klíčovou roli účetnictví jako základního zdroje informací o ekonomické situaci firmy pro všechny vnější subjekty. Situace, kdy již nebylo možné věřit finančním výkazům firem, výrazně poškodila ekonomické prostředí. Důsledkem skandálů bylo mj. přijetí tzv. Sarbanes-Oxley zákona, který výrazně zpřísnil informační povinnosti amerických akciových společností vůči investorům, resp. regulačním institucím, včetně zvýšené osobní zodpovědnosti vedoucích představitelů jednotlivých firem za správnost vykazovaných informací.

Až tento „šok důvěry“ zapříčinil s konečnou platností recesi americké a velmi rychle také světové ekonomiky – ani dramatické prasknutí bubliny akciových trhů, ani teroristický útok na World Trade Center a ani válka v Afghánistánu (a s ní spojené fiskální nároky a nejistota dalšího vývoje) nezpůsobily tolik ekonomických škod, jako „kreativní“ účetnictví firem jako Enron a WorldCom a dále (a možná zejména) nedůvěryhodnost některých významných institucí postavených na poskytování důvěryhodných a pravdivých informací – jako byla auditorská společnost Arthur Andersen.

Kam kráčí informační ekonomika?

Výše uvedené jen podtrhuje skutečnost, že rozvoj ICT a lepší a rychlejší zpracování a přenos informací nejsou samy o sobě zárukou ekonomického rozvoje. Zásadní je, zda dané ekonomické prostředí podporuje šíření informací pravdivých a důvěryhodných – a to všem relevantním účastníkům daných ekonomických procesů. Nicméně je nesporným faktem, že rozvoj ICT přináší výrazný pokrok ve zpracování informací a zásadně redukuje náklady jejich přenosu. Internet, jako nosná platforma takové efektivní komunikace či též prostor pro transakce s digitálními produkty, se již stal standardním ekonomickým prostředím, které odstraňuje transakční náklady všech stran ekonomických procesů (nakupujícím i prodávajícím, akcionářům i manažerům apod.). Pokud se investoři a podnikatelé v oblasti ICT a internetu poučí z vývoje tohoto sektoru na přelomu 20. a 21. století a nabyté zkušenosti aplikují ve svých investičních strategiích a podnikatelských modelech, můžeme říci, že toto odvětví za sebou definitivně má období své „novosti“ a (přes neustálé inovace, které jistě budou pokračovat) se z něj stane standardní sektor, který již nebude trpět „dětskými nemocemi“ popisovanými výše.

S odvoláním na poznatky uvedené v tomto textu i dřívějších studiích (viz [OČKO, 2005]) a pracích dalších autorů (např. [SHAPIRO aj., 1999]) je potřeba zdůraznit, že rozvoj ICT a internetu přináší mnohé výzvy k rozšíření interpretace či přehodnocení aplikace ekonomických principů na toto odvětví, jež mohou vyplývat např. ze specifik informačního (digitálního) zboží či z výrazně zvýšené role síťových propojení a tedy síťových efektů v tomto sektoru. Nezbytné je také dále zkoumat socio-ekonomické dopady rozvoje ICT a internetu a obecněji pak globalizace, zejména pak zvýhodnění některých skupin obyvatel oproti jiným díky lepšímu přístupu a schopnosti využívat moderní technologie (digital divide). V přímé souvislosti je pak dále potřeba řešit otázky schopností a dovedností pro aktivní zapojení jednotlivců do této „informační ekonomiky“ nebo problémy soužití multikulturních společností, které mohou být výzvami nejen pro vlády příslušných zemí, ale také další veřejné instituce v oblasti sociálních i hospodářských strategií (k tomu dále viz též Očko, 2004). Ve všech těchto otázkách nyní podle mého názoru nastal čas na střízlivé hodnocení vývoje minulé dekády, jež vyvrcholila právě prasknutím bubliny dotcomů v roce 2000. Na jedné straně tím může dojít k upevnění teoretické základy ekonomické vědy v těchto oblastech, na straně druhé je možné hledat reálná řešení zejména tam, kde má vývoj ICT a internetu závažné společenské důsledky.

#?-:nbsp;

- AKERLOF, G. A. 1970. The Market for "Lemons": Quality Uncertainty and the Market Mechanism. Quarterly Journal of Economics. 1970, vol. 84, no. 3., s. 488-500.

- Burzovní krachy : Jsme ve finále. FinWeb.cz [online]. 2004 [cit. 2005-07-31]. Dostupné na World Wide Web: <http://data.finweb.cz/univerzita/texty.asp?IDP=85&NewsID=2135&Ticker=KRACHY>.

- HAYEK, F.A. 1945. The Use of Knowledge in Society. American Economic Review. Sep 1945, vol. 35, no 4, s. 519-530. Dostupné také na World Wide Web: <http://www.econlib.org/library/Essays/hykKnw1.html>.

- HLAVENKA, J. 2001. Proč nemohl Globopolis přežít. Živě.cz [online]. 24.1.2001 [cit. 2005-07-31]. Dostupné na World Wide Web: http://www.zive.cz/h/Uzivatel/AR.asp?ARI=25774&CAI=2114>.

- Krach na newyorské burze v roce 1929. FinWeb.cz [online]. 2004 [cit. 2005-07-31]. Dostupné na World Wide Web: <http://data.finweb.cz/univerzita/texty.asp?IDP=85&NewsID=2123&Ticker=KRACHY>.

- KŘOVÁK, Jiří. 2002. Nová ekonomika : sociálně ekonomické implikace, implikace pro statistiku. Politická ekonomie. 2002, č. 1.

- LIEBOWITZ, Stan J. 2002. Re-thinking the Network Economy: the true forces that drive the digital marketplace. New York (NY, USA) : AMACOM, 2002. xii, 224 s. ISBN 0-814-40649-1.

- The Net Imperative. Survey: Business and the Internet. The Economist. June 24th, 1999, s. S1-S40. ISSN 0013-0613.

- OČKO, Petr. 2004. Evropská identita v informační společnosti. Acta Oeconomica Pragensia. 2004, č. 2, s. 45-65. ISSN 0572-3043.

- OČKO, Petr. 2005. Vymezení a aktuální problémy informační ekonomiky. Politická ekonomie. 2005, č. 3, s. 383-404. ISSN 0032-3233.

- SHAPIRO, C.; Varian, H. 1999. Information Rules : Strategic Guide to the Network Economy. Boston (MA, USA) : Harvard Business Press, 1999. x, 352 s. ISBN 0-87584-863-X.

- SHAPIRO, Robert J. 2002. The American Economy. Following the Information-Technology Bubble and Terrorist Attacks. Economic Review. 2002, vol. 6, issue 1, s. 105-115.

- SPENCE, M. 1973. Job Market Signaling. Quarterly Journal of Economics. 1973, vol. 87, no. 3, s. 355-374. ISSN 0033-5533.

- STIGLER, G. J. 1961. The Economics of Information. Journal of Political Economics. 1961, no. 69, s. 213-25.

- STIGLITZ, Joseph E. 2000. The Contributions of the Economics of Information to the 20th Century Economics. Quarterly Journal of Economics. November 2000, s. 1441-1478. ISSN 0033-5533.

- VICKREY, William. 1961. Counterspeculation and Competitive Sealed Tenders. Journal of Finance. 1961, vol. 16, no. 1, s. 8-37.

#?-:nbsp;

Máme zde 1 komentář

Seminář Informační ekonomika

Všem studentům online semináře Informační ekonomika, kteří se dostali k přečtení tohoto článku (který patří mezi základní literaturu semináře):

Vzhledem k tomu, že se zatím asi nepodaří zprovoznit diskusní fórum přímo na stránkách semináře (i když se na tom bude pracovat), budu rád, když otázky k problémům informační ekonomiky, jež byste chtěli diskutovat se mnou i s ostatními studenty semináře, zašlete jako reakci na tento článek.

Věřím, že také redakce časopisu Ikaros (kterou tímto zdravím) to pochopí a nebude mít námitek vůči eventuelně vyššímu počtu příspěvků na tomto serveru.

Informace a dotazy, které směrujete přímo na mne, je ovšem záhodno zasílat rovnou na můj email.

S pozdravem, PO